Teknik Bilgiler

Amaç

Ticari bir işin başarımı, üretim kapasitesi, üretilen ürünün pazarlanma kabiliyeti ve gerekli sermayenin teminine bağlıdır. Üretim altyapısı için gerekli olan sermaye, yatırım sermayesi olarak tanımlanırken ürünün üretime başlamasıyla satış sonrasındaki bedelinin tahsili için geçen sürede ihtiyaçları karşılamak için gerekli olan sermaye ise işletme sermayesi olarak tanımlanmaktadır. işletme sermayesine olan ihtiyacı ise tahsil süresi belirlemektedir. Ürünün satın alma bedelinin ödenme tarihi ile satış bedelinin tahsil tarihi arasındaki fark sıfıra yaklaştıkça işletme sermayesine olan ihtiyaç azalırken sıfır ve altına düştüğünde ise işletme sermayesine olan ihtiyaç ortadan kalkmaktadır. Vadeli olarak mal alma olanağı olan tacirler bu iki süre arasındaki farkı kapatarak işletme sermayesine olan ihtiyaçlarını sıfıra indirebildikleri gibi sıfırın altına çekerek tahsil ettikleri paradan ayrıca para kazanma olanakları da ortaya çıkmaktadır. Ancak bu yaklaşım üreticinin işletme sermayesinin durağanlaşmasına ve ek işletme sermayesi ihtiyacı çerçevesinde borçlanmaya neden olmaktadır. İşletme sermayesi devir hızı düştükçe (alacak tahsil süresi uzadıkça) aynı sermaye ile iş yapma sayısı birim zamanda düşmekte ve üretim kapasitelerini kullanma olanaklarını azaltmaktadır.

Stepara ile amaçlanan ise işletme sermayesinin üçüncü kişi kullanımı nedeniyle oluşan durağanlığı hareketliliğe çevirmek diğer bir ifadeyle işletme sermayesi ile yapılabilecek iş sayısını artırmaktır.

Yöntem

Bu sorunun temel çözümü vadeli alacağın likit hale getirilmesidir. Kullandığımız yöntemde de bu klasik çözüm yöntemi benimsenerek diğer likidasyon araçlarından farklı olarak vadeli ticari alacağı hukuken nakit hale getirilmektedir.

Çalışma sonrasında elde edilen sonuçlar

- İşletme sermayesi devir hızı yükseltilmiştir

- Finansman fonlama maliyetleri düşürülmüştür

- Faizsiz finansman mümkün kılınmıştır

- Her türlü piyasanın aracısız doğrudan işlem yapması mümkün kılınmıştır

- Tek cüzdanda tüm varlıklar izlenebilir hale getirilmiştir

- Para ticari meta, ticari metalar para olarak kullanılması mümkün kılınmıştır.

- Elektronik ortamda toptan ticaret ortamı sağlanmıştır.

- Nakdi kredi haricinde diğer finansman yöntemleri güvenli hale getirilmiştir.

- Kontrol edilebilir ve hesaplanabilir ekonomi yönetim araçları oluşturulmuştur.

Vadeler

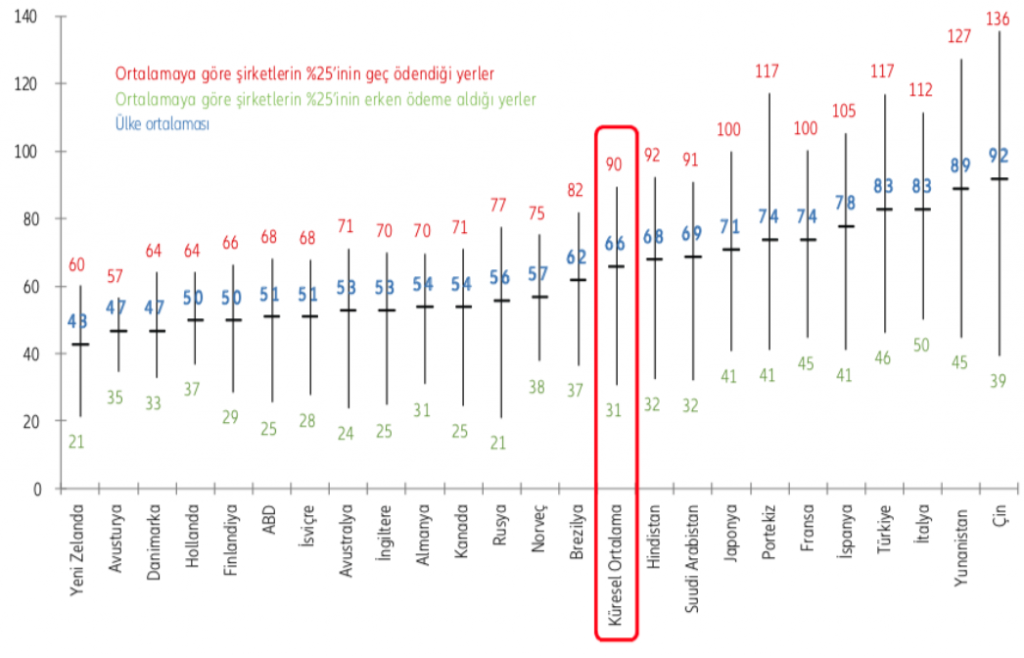

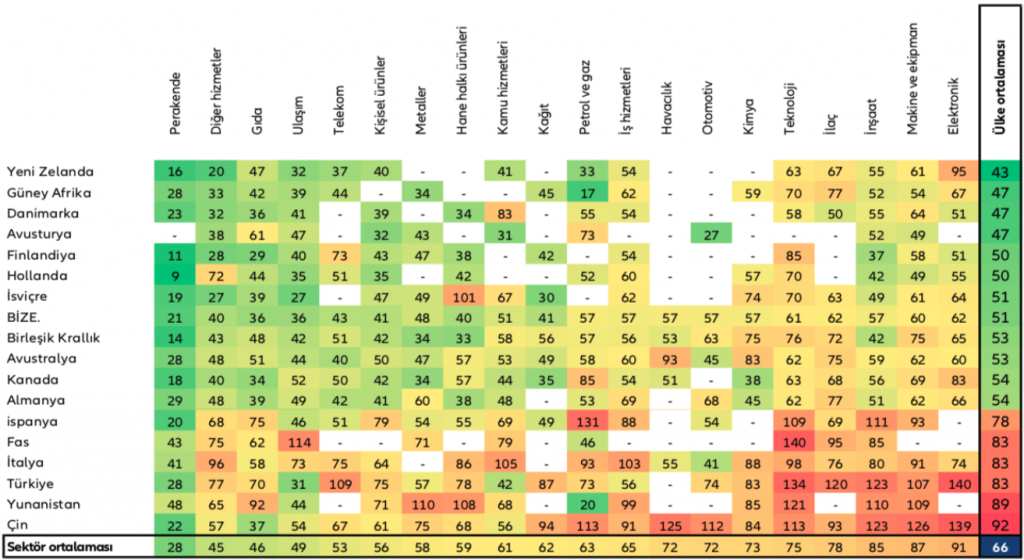

Euler Hermes’in (Allianz Trade) 2017 yılına ilişkin ödeme alışkanlıkları raporunda küresel ortalama vadeyi ortalama olarak 66 gün belirlemişken Türkiye için bu oran 83 gün olarak tespit etmiştir. Euler Hermes’in tespitlerinin sigortalanabilen ticari alacak üzerinden hesapladığı da göz önünde bulundurulmalıdır.

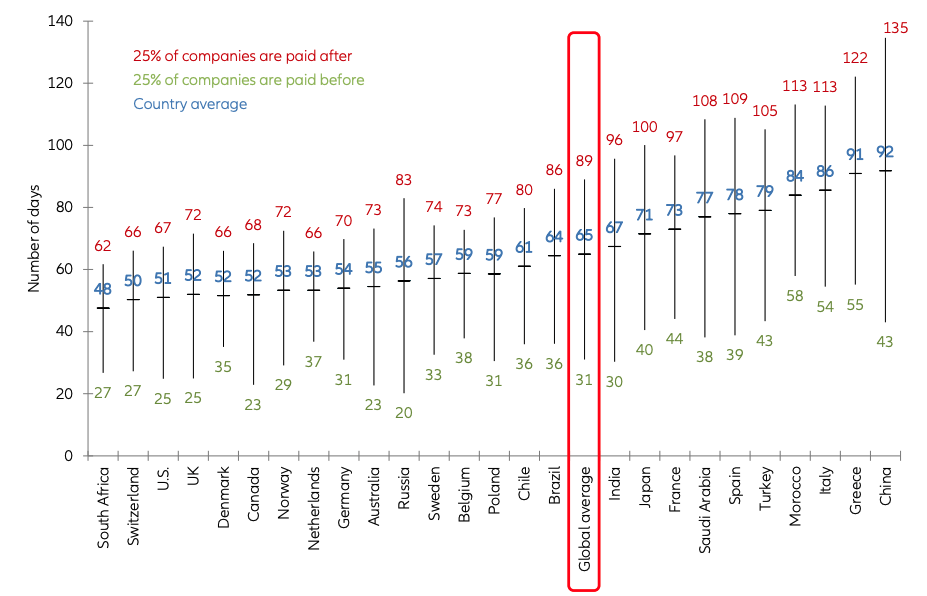

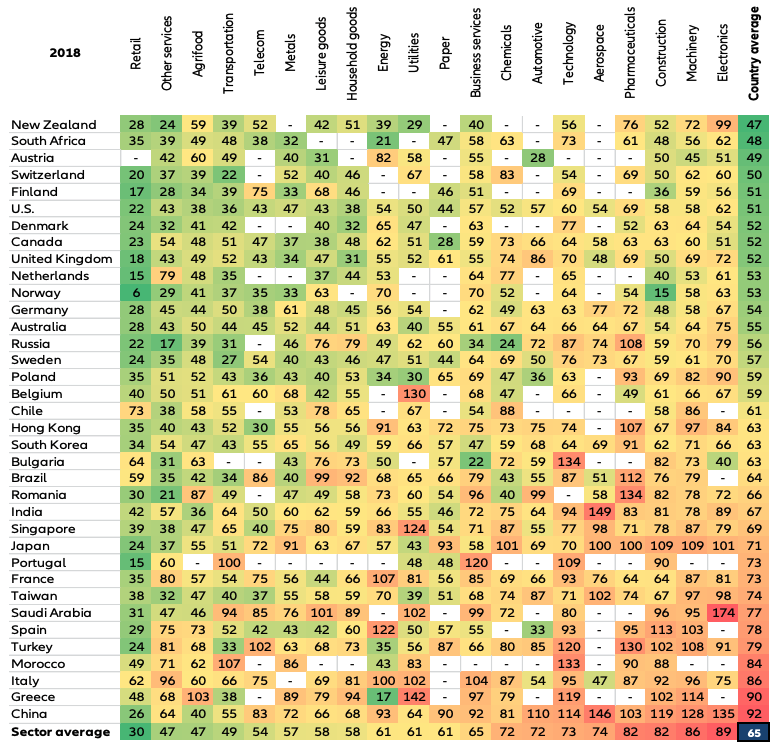

2018 yılında ise ödeme alışkanlıkları raporunda küresel ortalama vadeyi ortalama olarak 65 gün belirlemişken Türkiye için bu oran 79 gün olarak tespit etmiştir. 2018 yılında yaşanan döviz krizinin yaratmış olduğu belirsizlik vadelerin kısalmasına neden olmuştur.

2017 yılında sektörlere göre vadeler incelendiğinde ise Türkiye’de perakende, ulaşım hizmetlerinde vadeler bir ay civarında iken teknoloji, ilaç, inşaat ve elektronikte vadelerin dört ay ve üzerinde olduğu gözlemlenmektedir.

Bu veriler ışığında Türkiye’de ortalama vadenin sigortalanmış ticari alacaklar da dikkate alındığında ortalama olarak 90 gün (3 ay) olduğunu söylemek yanlış olmayacaktır.

Brüt kârlılık

Türkiye Cumhuriyet Merkez Bankasının 18 ana sektör ve 30 alt sektörde faaliyet gösteren 8721 firmanın konsolide gelir tabloları aşağıdaki gibidir:

| 2014 | 2015 | 2016 | |

| Net Satış (Milyon TL) | 1.058.051 | 1.161.188 | 1.272.988 |

| Maliyet (Milyon TL) | 917.992 | 985.711 | 1.067.093 |

| Maliyet Oranı | %86,76 | %84,89 | %83,83 |

| Brüt Kâr (Milyon TL) | 140.060 | 175.477 | 205.894 |

| Brüt Kâr Oranı | %13,24 | %15,11 | %16,17 |

Borsa İstanbul’da işlem gören BIST 30 Endeksinde yer alan farklı sektörlerde faaliyet göstermek üzere rastgele seçilmiş 10 firmanın kamuyu aydınlatma platformu üzerinden yayınladıkları mali tablolarda brüt kâr oranlarının ortalaması aşağıdaki gibidir:

| BIST 30 (10 Random) | 2018 | 2017 |

| Brüt Kâr Oranı | %25 | %22 |

Bu veriler ışığında Türkiye’de ortalama brüt kar marjının %20 olduğunu söylemek mümkündür.

Kazanç Limitleri

Kullanılan Araçlar

Daha önce kullanılmamış 3 araç geliştirilmiştir. Patentleme süreci devam ettiği için kamuoyu önünde detay paylaşım yapılmamaktadır.

STEPARA : Sertifikalı Ticari Elektronik Para Yöntem ve Sistemi – Patent süreci devam ediyor-İnceleme aşamasında-Koruma başladı

ESTRA: Elektronik Sertifika Trampa Yöntem ve Sistemi – Patent süreci devam ediyor-İnceleme aşamasında Koruma başladı

GARTİ: Garantili Ticari Alacak Sertifikası – (Elektronik Para formatı dışında kullanılan yöntem)